La crise économique et financière en est un des aspects. L’ampleur du recul de la production dans les mois qui suivront mars 2020 sera sans précédent par rapport aux crises des 70 dernières années. Il n’y a pas de doutes là-dessus. Des centaines de millions de personnes perdent subitement leur gagne-pain et sont mis en chômage. La chute de l’activité économique est énorme et va durer. C’est le moment de réfléchir et d’agir en faveur de changements tout à fait radicaux. C’est une course de vitesse.

D’une part, il y a ceux et celles qui annoncent qu’ils vont tout changer afin que rien ne changent et que le monde revienne le plus tôt possible au fonctionnement normal du système capitaliste. D’autre part, il y a ceux et celles qui veulent un véritable changement. La riposte nécessaire à la pandémie du coronavirus doit être l’occasion d’aller vers une authentique révolution pour modifier radicalement la société dans son mode de vie, son mode de propriété, son mode de production, son rapport à la Nature.

Il faut planifier la décroissance tout en améliorant les conditions de vie. Il faut donner la priorité absolue aux biens communs et relocaliser radicalement la production matérielle et les services en adaptant une manière de travailler et de produire compatible avec la lutte contre la crise écologique. La sphère des services publics authentiques et sous contrôle citoyen doit être massivement élargie. Cette révolution aura lieu seulement si les victimes du système capitaliste et de la société patriarcale entrent en auto-activité et s’auto-organisent pour dégager le 1 % et son personnel politique des différents centres du pouvoir pour créer un véritable pouvoir démocratique. Il faut préparer et réaliser une révolution écologiste-socialiste autogestionnaire, féministe et antiraciste.

Dans la suite de cet article je reviens sur l’action des banques centrales et sur les prochaines déflagrations financières.

L’action des banques centrales

Depuis la mi-mars 2020, les principales banques centrales de la planète interviennent massivement pour tenter de limiter l’extension de l’incendie financier en cours et pour essayer d’empêcher de nouvelles déflagrations. Il faut souligner que leur priorité est de venir en aide aux grandes banques privées, aux autres grandes sociétés financières et plus largement aux grands actionnaires des grandes entreprises, qu’elles soient industrielles ou autres. Les banques centrales aident le 1 % aux frais des 99 % tout en prétendant servir l’intérêt général. Les banques centrales cherchent à maintenir en place le système capitaliste mondialisé branlant.

En inondant les marchés financiers avec des liquidités, elles espèrent circonscrire l’incendie. C’est ce qu’elles avaient déjà fait à partir de 2008-2009 et cela a donné les résultats actuels.

Il est important de prendre conscience des différentes déflagrations qui peuvent avoir lieu dans les prochains jours, les prochaines semaines et les prochains mois. Cela permettra de comprendre, au-delà des discours, quelle est l’orientation réelle des grandes banques centrales et des gouvernements.

Mais d’abord il s’agit de rappeler l’action passée des banques centrales.

Rappel des faits en ce qui concerne l’action des banques centrales depuis 2008

La politique des banques centrales n’est pas la cause principale de la crise du système capitaliste mais elle y contribue. À l’aide d’un interventionnisme très marqué pour venir en aide notamment aux grandes entreprises financières privées, elles ont évité, après 2008, au système capitaliste une répétition de la crise des années 1930 avec ses formes les plus brutales. Je veux parler de ce qui s’est passé entre 1929 et 1945 : les faillites en chaîne, la suspension du paiement de la dette par une trentaine de pays (dont l’Allemagne, la Grande-Bretagne, la France, la Belgique, l’Italie, quatorze pays latino-américains… [1]), la victoire du nazisme [2], la Seconde Guerre mondiale… pour mentionner plusieurs chocs brutaux. Mais cette forme d’intervention a produit les ingrédients d’une nouvelle crise financière et n’a pas généré de véritable relance de la production [3]. À l’échelle mondiale, une nouvelle crise financière a éclaté en février-mars 2020. Cette crise mondiale avait été précédée de crises financières colmatées avec difficulté par la Fed au cours de l’année 2019 aux États-Unis.

La politique des banques centrales n’est pas la cause principale de la crise du système capitaliste mais elle y contribue

Alors que les grands médias et les gouvernements affirment constamment que la crise économique et financière est provoquée par la pandémie de coronavirus, j’ai insisté sur le fait que tous les éléments d’une nouvelle crise financière étaient réunis depuis plusieurs années et que le coronavirus constituait l’étincelle ou le détonateur de la crise boursière et non sa cause. La quantité de matières inflammables dans la sphère de la finance a atteint la saturation depuis plusieurs années et on savait qu’une étincelle pouvait et allait provoquer l’explosion : on ne savait pas quand l’explosion aurait lieu et ce qui la provoquerait mais on savait que cela allait venir. J’ai également indiqué que la crise dans la production avait commencé avant le coronavirus et avait touché les principales économies mondiales dès le premier semestre de l’année 2019 [4].

Cette fois-ci la crise financière est mondiale. Aucune bourse de valeurs n’y échappe que ce soit en Europe, aux Amériques, en Asie-Pacifique ou en Afrique. La perte entre le 17 février et le 17 mars 2020 se situe entre 40 et 20 % selon les bourses, seule les bourses chinoises ont limité les dégâts (la bourse de Shanghai a chuté de 7 %). Au moment où ces lignes sont écrites, le 18 avril 2020, les bourses ont repris entre quinze et vingt de pour cent entre le 17 mars et le 17 avril 2020 grâce aux injections massives de liquidités et aux énormes paquets de sauvetage annoncés par les grandes banques centrales et les gouvernements. Mais la situation des bourses n’est pas stabilisée, de nouveaux krachs ne sont pas à exclure. Il faut aussi souligner que la cotation en bourse de très grosses entreprises a très fortement chuté : la valeur de Boeing en bourse a baissé de 53 % entre le 1er janvier 2020 et le 18 avril 2020, celle de la principale société pétrolière Exxon Mobil : - 38 %, celle de la deuxième pétrolière, Chevron : - 27 %, celle de la principale banque étasunienne JPMorgan : - 32 % ; la principale firme pétrochimique : Dow, - 39 % ; Goldman Sachs : - 20 % ; Caterpillar : - 22 %. À la bourse de Francfort, depuis le 1er janvier 2020, VW a perdu 30%, BMW : - 30% ; Mercedes-Daimler : - 41% ; Siemens : - 30% ; Deutsche Bank : - 14 %. À la bourse de Paris : Airbus a perdu 56 % ; la banque Crédit Agricole : - 49 % ; la banque Société Générale : - 55 % ; BNP Paribas : - 52 % ; Peugeot : - 45 % ; Renault : - 61 %.

Les mesures annoncées après la crise financière de 2007-2008

Les mesures annoncées en 2008 et 2009 pour discipliner les banques se sont finalement limitées à des effets d’annonce. La supervision centralisée des banques de la zone euro, la création d’un fonds européen de garantie des dépôts, l’interdiction de certaines opérations (ne touchant que 2 % de l’activité bancaire globale), le plafonnement des bonus, la transparence des activités bancaires ou encore les nouvelles règles de régulation bancaire, Bâle III et IV, ne constituaient que des recommandations, des promesses ou, au mieux, des mesures tout à fait insuffisantes en regard des problèmes à résoudre.

Mais c’était encore trop pour les grandes banques et, en conséquence, l’administration de Trump a supprimé en janvier 2020 une grande partie du règlement Volcker adopté pendant l’administration de Barack Obama. En Chine, à partir de janvier-février 2020, la banque centrale a aussi lâché la bride aux banques chinoises en leur permettant de prendre plus de risques afin de tenter de relancer rapidement l’activité économique. À la fin mars 2020, la Fed, la BCE et le Comité de Bâle ont mis fin à presque toutes les restrictions qui avaient été imposées aux banques après la crise de 2007-2008. L’application des accords de Bâle 3 est reportée de plusieurs années [5].

Forte augmentation des dettes privées et nouvelles bulles financières créées au cours des 10 dernières années

La politique des grandes banques centrales a favorisé l’augmentation très forte des dettes privées des entreprises, d’une part, et d’autre part, la bulle spéculative sur les prix des actifs financiers : capitalisation boursière tout à fait exagérée, prix surévalués des corporate bonds (= les obligations émises par les entreprises pour emprunter) et volume démesuré de ce marché, et, dans certains pays (États-Unis, Chine…), une bulle dans le secteur immobilier. Cela a aussi produit une augmentation des dettes publiques qui est notamment le résultat funeste du sauvetage du système financier privé à partir de 2007-2008 avec l’argent public.

Les bulles spéculatives mentionnées plus haut sont donc largement le résultat de la politique menée par les grandes banques centrales (Réserve fédérale des États-Unis, BCE, Banque d’Angleterre, depuis dix ans, et Banque du Japon depuis l’éclatement de la bulle immobilière dans les années 1990) qui ont injecté des milliers de milliards de dollars, d’euros, de livres sterling, de yens dans les banques privées pour les maintenir à flot. Ces politiques ont été appelées Quantitative easing ou assouplissement monétaire. Les moyens financiers que les banques centrales ont distribués à profusion n’ont pas été utilisés par les banques et les grandes entreprises capitalistes des autres secteurs pour l’investissement productif. Ils ont servi à acquérir des actifs financiers : actions en bourse, obligations de dettes des entreprises, titres publics souverains, produits structurés et dérivés… Cela a produit une bulle spéculative sur le marché boursier, sur le marché obligataire (c.-à-d. les obligations de dettes), et, à certains endroits, dans le secteur immobilier. Toutes les grandes entreprises sont surendettées.

Cette politique des banques centrales témoigne du fait que les décisions de leurs dirigeants sont entièrement déterminées par les intérêts à court terme des grandes banques privées et des grandes firmes capitalistes des autres secteurs : empêcher des faillites en chaîne et, en conséquence, des pertes considérables pour les grands actionnaires.

Les bulles financières ont été favorisées par les banques centrales et correspondent au fonctionnement du système capitaliste financiarisé

Cette politique tient également à une caractéristique du capitalisme financiarisé contemporain : une partie de moins en moins importante de la valeur nouvelle créée est réinvestie dans la production [6]. Une part croissante de la valeur nouvelle est dépensée sous forme de dividendes pour les actionnaires, sous forme de rachats d’actions, sous forme d’investissements spéculatifs notamment en produits structurés et dérivés… François Chesnais parle notamment d’« un afflux toujours plus massif des profits non-réinvestis des groupes financiers à dominante industrielle » [7]. Michel Husson, dans plusieurs textes, a mis également le doigt sur cette caractéristique du capitalisme contemporain.

L’action de la Fed en mars 2020

Face à l’éclatement de la bulle boursière qui a commencé dans la deuxième quinzaine de février 2020, le 3 mars 2020, la Fed décide de fixer son taux directeur dans une fourchette de 1 % à 1,25 %, c’est une baisse de 0,50 %, c’est la plus forte au cours des dernières années car jusqu’ici la Fed baissait son taux par pallier de 0,25 %. Face à la poursuite de la dégringolade des bourses et notamment des banques qui sont au bord de la faillite, la Fed a décidé une nouvelle baisse le 15 mars 2020 en frappant encore plus fort que le 3 mars. Cette fois-ci, elle a baissé son taux de 1 %. Donc, depuis le 15 mars, le nouveau taux d’intérêt directeur de la Fed se situe dans une fourchette de 0 à 0,25 %. Les banques sont encouragées à augmenter les dettes.

La Fed ne s’est pas contentée de baisser les taux d’intérêt, elle a recommencé à injecter sur le marché interbancaire une masse énorme de dollars car les banques, une fois de plus, ne se font plus confiance et répugnent à se prêter de l’argent. Le président de la Fed a déclaré que son institution avait programmé d’injecter dans les semaines qui suivaient plus de 1 000 milliards de dollars de liquidité sur les marchés à court terme, notamment le marché du repo sur lequel elle est déjà intervenue massivement entre septembre et décembre 2019. Le marché des repo désigne le mécanisme par lequel les banques se financent pour une courte durée : elles mettent en pension (repo) des titres qu’elles possèdent et s’engagent à les racheter rapidement. Par exemple, elles déposent pour 24 heures en pension (c’est-à-dire en garantie ou en collatéral de l’emprunt qu’elles effectuent) des titres du trésor des États-Unis ou des obligations d’entreprises qui ont une note AAA. En échange de ces titres, elles obtiennent du cash à un taux d’intérêt proche ou égal au taux directeur fixé par la Fed.

Ensuite, à partir du 23 mars, la Fed est encore allée plus loin. Elle a recommencé à acheter massivement des produits structurés liés au marché de l’immobilier, que ce soit de l’immobilier résidentiel (Mortgage Backed Securities, MBS) ou de l’immobilier commercial (Commercial Mortgage Backed Securities, CMBS). Rien qu’au cours de la dernière semaine de mars, elle a racheté aux banques pour plus de 250 milliards de dollars de MBS et de CMBS.

Elle achète d’autres produits structurés dangereux : des CLO (Collateralized Loan Obligations) et des CDO (Collateralized Debt Obligations) qui sont notées aussi bas que BBB- (c.-à-d. la note qui est juste au-dessus des dettes pourries, junk bonds). Elle achète également des actions d’entreprises pour essayer de limiter leur chute.

En plus de cela, elle achète massivement des dettes d’entreprises privées (des obligations d’entreprises, en anglais corporate bonds), y compris des dettes très risquées. Sur le marché du repo, le 17 mars, elle a accru brutalement son intervention en injectant 90 milliards de dollars en un seul jour [8]. Depuis cette date, elle injecte entre 10 et 20 milliards par jour dans le marché du repo dès qu’il y a un manque de liquidités.

De plus, elle a passé un accord avec toutes les grandes banques centrales des autres continents pour leur fournir des centaines de milliards de dollars afin d’éviter un plus grand chaos financier international. En résumé l’intervention de la Fed est nettement supérieure à ce qu’elle a été après septembre 2008 au lendemain de la faillite de Lehman Brothers et de l’effondrement de la principale société étatsunienne d’assurance (AIG) ainsi que de General Motors.

L’action de la BCE en mars 2020

La Banque centrale européenne (BCE), dirigée par Christine Lagarde, dont le taux directeur est de 0 %, a annoncé le 12 mars 2020 qu’elle allait augmenter ses achats de titres financiers privés (obligations et produits structurés) et publics (titres souverains). Elle va également gonfler le volume des crédits avantageux octroyés aux banques à moyen et long terme.

Les banques qui s’engagent à ne pas réduire le volume de leurs prêts au secteur privé peuvent se financer largement auprès de la BCE à un taux négatif de - 0,75 %. Attention, si elles ne tiennent pas leurs promesses rien n’est prévu pour les mettre à l’amende. Cela veut dire qu’elles sont rémunérées et subventionnées lorsqu’elles empruntent à la BCE. Les banques remboursent à la BCE un montant inférieur à la somme qu’elles empruntent. Si elles empruntent 100 €, elles remboursent 99,25 €.

Et comme mentionné plus avant, la Fed, la BCE et d’autres banques centrales ont réduit à partir de mars 2020 les quelques mesures « disciplinaires » qui avaient été prises après la précédente crise financière de 2007-2008 et elles promettent de faire preuve d’un laxisme quasi illimité sous prétexte que les banques constituent les intermédiaires privilégiés de la relance économique.

Les banques centrales et les autres régulateurs permettent aux grandes banques privées de prendre encore plus de risques

La Fed, la BCE et d’autres banques centrales ont annoncé que les banques ne devaient plus respecter les règles en matière d’un certain montant de liquidités qu’elles doivent détenir pour faire face à un accident financier. De même, les banques centrales ont réduit leurs exigences en matière de ratio entre le capital de la banque et ses engagements (son bilan). Cela veut dire que les banques peuvent prendre encore plus de risques qu’avant. On en revient presque à la situation qui a précédé la crise de 2007-2008 en ce qui concerne la liberté qui est laissée aux banques.

Les grandes banques demandaient cela depuis des années. Elles avaient déjà réussi à réduire les exigences que leur adressaient les banques centrales et les autorités de régulation. Maintenant elles obtiennent toute licence pour refaire un peu n’importe quoi.

Le quotidien financier, Financial Times, a calculé qu’en 3 semaines les différentes banques centrales ont annoncé des mesures qui ont réduit de 500 milliards de dollars, les réserves et les fonds propres que les banques doivent garder en permanence [9] Le FT écrit : « En permettant aux banques de fonctionner avec des niveaux de capital plus faibles, les régulateurs renforcent leur puissance de feu pour absorber la demande accrue de prêts ainsi que la hausse des défaillances des clients et la détérioration de la qualité du crédit dans leurs portefeuilles de prêts. » [10]

Les banques centrales demandent aux grandes banques d’arrêter pour un temps de distribuer d’importants dividendes à leurs actionnaires et de stopper les rachats de leurs propres actions

Pour tenter de limiter le mécontentement populaire qui surgira quand on prendra conscience des cadeaux qu’elles font aux banques privées, les banques centrales, notamment la Fed et la BCE, demandent aux banques de ne plus racheter leurs actions en bourse et de limiter le versement de dividendes. Le 27 mars, la BCE a annoncé qu’elle demandait aux deux cents plus grandes banques de la zone euro de renoncer, pour une période limitée dans le temps, à racheter leurs actions.

Pour rappel, les banques des États-Unis ont racheté leurs propres actions pour plus de 860 milliards de dollars au cours des dix dernières années et, rien qu’en 2019, elles en ont racheté pour 47,5 milliards de dollars. À cela s’ajoutent quasiment 80 milliards de dollars qu’elles ont versés en 2019 sous forme de dividendes à leurs actionnaires. Les banques européennes ont fait la même chose que leurs consœurs étasuniennes.

Comme mentionné plus haut les grandes banques des États-Unis ont annoncé qu’elles mettaient fin jusqu’à septembre 2020 au rachat de leurs propres actions. Par contre elles font le forcing pour continuer à pouvoir distribuer des dividendes à leurs actionnaires alors même qu’elles reçoivent une aide massive du Trésor public !

À noter que les banques étatsuniennes viennent de se vanter auprès de leurs actionnaires qu’elles avaient réalisé de très importants gains grâce aux ventes massives d’actions en bourse au cours du premier trimestre de 2020. Il faut savoir que les banques touchent des commissions sur les ventes d’actions tous secteurs confondus. Plus les actions changent de propriétaires sur les marchés boursiers et plus les banques gagnent d’argent même si les valeurs boursières chutent. Selon le Financial Times du 26 mars 2020, les revenus des banques des États-Unis, en ce qui concerne les activités de marché, ont augmenté de 30 % en février-mars 2020. Cette augmentation concerne les 12 plus grandes banques. Cela ne les empêchera pas de déclarer des pertes sur leurs activités globales de manière à ne pas payer d’impôts.

Les prochaines déflagrations

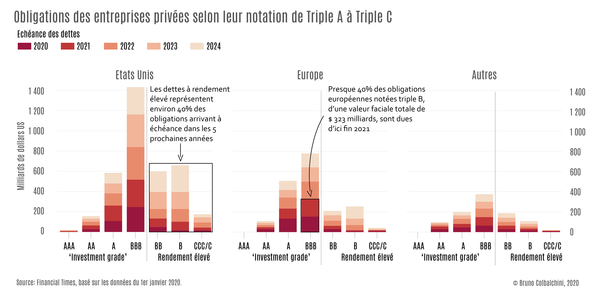

Avant le début de la crise, le marché des titres de dette à haut risque et haut rendement atteignait un volume d’environ 2 200 milliards de dollars (il s’agit des titres qui ont une note qui va de BB à C -voir l’infographie-). Le marché des titres de dettes de meilleure qualité (investment grade qui vont de AAA à BBB) était beaucoup plus grand et atteignait environ 4 500 milliards de dollars. Le problème c’est que depuis mars 2020, les agences de notations dégradent chaque jour des dizaines de titres (pour des centaines de millions ou des milliards de dollars). Aux États-Unis, cela concerne des titres de dettes émis par de grandes entreprises comme Ford, General Motors… Début avril, des titres de dette émis par Ford pour un montant de 36 milliards de dollars ont été dégradés par les agences de notations, ils sont passés de BBB (investment grade) à BB (c.-à-d. junk, qu’on peut traduire par « pourri » ou « poubelle »). Ils sont donc maintenant considérés comme à haut risque. Au total en mars 2020, 90 milliards de dollars de dettes considérées comme d’assez bonne qualité ont été dégradés à la catégorie à haut risque (junk) [11].

Or comme on peut très bien voir sur l’infographie ci-dessous une très grande quantité de dettes « investment grade » sont dans la catégorie BBB et c’est justement cette catégorie qui est massivement en cours de dégradation pour se transformer en BB c.-à-d. « junk ». L’infographie montre la situation telle qu’elle était en janvier 2020 avant le déclenchement de la crise du coronavirus. Depuis mars, la situation s’est nettement aggravée.

Comme Ford, de très grandes entreprises, qu’elles soient industrielles, commerciales, financières ou autres, commencent à rencontrer d’énormes difficultés pour rembourser les dettes colossales qu’elles ont amassées au cours des dix dernières années.

Or les banques ont prêté à long terme (généralement sous la forme d’achat de titres de dettes émis par toutes sortes d’entreprises) et pour financer ces prêts, elles empruntent généralement à court terme. Ce qui est en train de se passer est une répétition de 2007-2008, les banques ont prêté massivement à long terme (c.-à-d. pour des durées de 5 à 6 ans) sans trop regarder à la qualité et à la solvabilité des emprunteurs (généralement de grosses entreprises mais aussi à des familles, à des étudiants…) du moment que cela procurait du rendement. Les emprunteurs sont directement touchés par la crise et éprouvent de plus en plus de difficultés à rembourser leurs dettes. Or les banques se financent à court terme auprès d’autres banques et d’autres sociétés financières sur le marché du repo notamment, de même elles empruntent à la Fed. Vu qu’une nouvelle fois les banques ne se font plus confiance et que les autres sociétés financières se méfient au plus haut niveau des banques, la Fed ou les autres banques centrales (la BCE etc.) interviennent avec de grandes quantités de liquidité pour éviter des faillites de banques ou d’autres sociétés, tout cela pour protéger leurs grands actionnaires.

Cela n’empêchera pas une forte chute de la valeur du marché des titres de dettes qui va se combiner à la forte chute des marchés boursiers. Donc une nouvelle bulle est en train d’éclater. Après la bulle boursière qui a commencé à éclater avec fracas en février-mars 2020, la bulle du marché obligataire a commencé à éclater elle aussi. Une autre bulle a commencé à éclater, celle du marché hypothécaire aux États-Unis. La crise touche tant le marché hypothécaire résidentiel que le marché hypothécaire commercial (les surfaces de bureaux, de commerce, etc.).

Mais, comme énormément de grandes entreprises industrielles sont fortement endettées, il est fort possible que des faillites éclatent. Cela devrait également concerner d’autres secteurs, rappelons la faillite retentissante du voyagiste britannique Thomas Cook intervenue le 23 septembre 2019 bien avant l’épidémie du coronavirus. Thomas Cook n’arrivait plus à rembourser une dette qui dépassait 2 milliards d’euros. En lien avec la crise, d’autres grands voyagistes vont faire faillite. Des compagnies aériennes vont faire faillite. Des sociétés pétrolières vont faire faillite. À moins que les États n’interviennent pour sauver une fois de plus leurs grands actionnaires avec l’argent public.

Comme indiqué plus haut, les banques centrales et les gouvernements des pays les plus industrialisés ont réussi à limiter la casse en 2007-2008 et ont évité la répétition de la crise des années 1930 en injectant des milliers de milliards de dollars dans les rouages. Il y a bien sûr eu la faillite de Lehman Brothers en septembre 2008 mais, aux États-Unis, les autres grandes entreprises au bord de la faillite comme le principal assureur mondial AIG ou la General Motors ont été sauvées avec l’argent public. Il en a été de même en Europe avec Royal Bank of Scotland en G-B, Natixis en France et une vingtaine de grandes banques en Irlande, Allemagne, Belgique, Suisse, Italie, Espagne, Pays-Bas, Grèce, Slovénie, Chypre dont certaines ont été nationalisées pour sauver leurs grands actionnaires. Ce type d’intervention massive a donc permis aux grands actionnaires de s’en tirer très bien et cela a conduit à un mouvement encore plus grand de concentration financière. Des banques moyennes ou grandes ont été rachetées par les plus grandes. Ce mouvement a eu lieu notamment aux États-Unis, en Belgique, en Espagne, au Portugal, en Grèce… Mais ce type d’intervention des banques centrales et des États n’a pas permis de réaliser la purge que, dans « son » propre intérêt, le système capitaliste nécessitait pour pouvoir repartir sur la voie de l’expansion.

Rappelons que les hauts taux de croissance des grandes économies industrielles remontent aux 30 années qui ont suivi le début de la Seconde Guerre mondiale dans le cas des États-Unis et l’après Seconde Guerre mondiale en ce qui concerne l’Europe et le Japon. Ensuite, à partir des années 1970-1980, le taux de croissance a baissé [12] et la financiarisation de l’économie s’est fortement développée. Cela a abouti à une première grande crise financière en 1987, puis à celle de 2000-2001 et à celle de 2007-2008 qui a été suivie d’une chute mondiale de la production en 2009 et puis par dix ans de croissance lente [13] sauf dans la sphère financière où des bulles spéculatives se sont formées pour la énième fois dans l’histoire du capitalisme mondial.

En résumé, entre 2010 et 2020, la croissance de la production et de la productivité ont été faibles parmi les anciennes grandes puissances industrielles d’Amérique du Nord et d’Europe. C’est la Chine qui a joué le rôle de locomotive au niveau mondial.

Une chose est claire : en comparaison de l’intervention des banques centrales qui avait été massive à partir de 2008 [14], l’intervention de celles-ci à partir de mars-avril 2020 est encore plus colossale. Pour faire une comparaison imagée, l’intervention des banques centrales ressemble un peu à l’intervention des États à Tchernobyl en 1986 ou à Fukushima en 2011. On tente de contenir l’étendue des déflagrations en noyant ou bétonnant certaines parties de la centrale nucléaire. Cela peut limiter les dégâts mais cela ne règle pas les problèmes.

Conclusion

Il est fondamental de mettre en pratique une stratégie de rupture radicale et complète avec le système capitaliste et sa logique mortifère. Tout comme il faut fermer les centrales nucléaires, il faut se débarrasser du système capitaliste et revoir complètement le mode de production, les rapports de propriété, les rapports entre les humains et la Nature, les rapports entre les humains, le mode de vie.