La crisis económica y financiera es uno de sus aspectos. La amplitud de la disminución de la producción en los meses posteriores a marzo de 2020 no tendrá precedentes en comparación con las crisis de los últimos 70 años. No hay duda al respecto. Cientos de millones de personas pierden repentinamente sus medios de vida y quedan desempleadas. La caída de la actividad económica es enorme y durará. Ahora es el momento de reflexionar y actuar en favor de cambios completamente radicales. Es una carrera de velocidad. Por un lado, hay quienes anuncian que cambiarán todo para que nada cambie y el mundo vuelva al funcionamiento normal del sistema capitalista lo antes posible. Por otro lado, hay quienes quieren un cambio real. La respuesta necesaria a la pandemia del coronavirus debe ser la ocasión de ir hacia una auténtica revolución para modificar radicalmente la sociedad en su forma de vida, su modo de propiedad, su modo de producción, su relación con la naturaleza.

Hay que planificar el decrecimiento mientras mejoramos las condiciones de vida. Debemos dar prioridad absoluta a los bienes comunes y relocalizar radicalmente la producción material y los servicios mediante la adaptación de una forma de trabajo y producción compatible con la lucha contra la crisis ecológica. La esfera de los servicios públicos auténticos y bajo control ciudadano debe ampliarse masivamente. Esta revolución solo tendrá lugar si las víctimas del sistema capitalista y de la sociedad patriarcal se involucran activamente y se autoorganizan para echar al 1% y sus secuaces de los diferentes centros de poder para crear un verdadero poder democrático. Hay que preparar y llevar a cabo una revolución ecologista-socialista autogestionaria, feminista y antirracista.

En la continuación de este artículo vuelvo a abordar la acción de los bancos centrales y las próximas explosiones financieras.

La acción de los bancos centrales

Desde mediados de marzo de 2020, los principales bancos centrales del mundo han estado interviniendo masivamente para tratar de limitar la propagación del incendio financiero en curso y tratar de evitar nuevas deflagraciones. Cabe destacar que su prioridad es acudir en ayuda de los grandes bancos privados, de las otras grandes compañías financieras y, en general, de los grandes accionistas de las grandes compañías, ya sean industriales o de otro tipo. Los bancos centrales ayudan al 1% a expensas del 99% mientras afirman servir al interés general. Los bancos centrales intentan mantener en pie el inestable sistema capitalista globalizado.

Al inundar los mercados financieros con dinero en efectivo, esperan contener el incendio. Esto es lo que ya habían hecho entre 2008 y 2009 y dio los resultados actuales.

Es importante tener conciencia de las diferentes deflagraciones que pueden tener lugar en los próximos días, semanas y meses. Esto nos permitirá comprender, más allá de los discursos, cuál es la orientación real de los grandes bancos centrales y de los gobiernos.

Pero primero se trata de recordar la acción de los bancos centrales.

Antecedentes en lo referido a la acción de los bancos centrales desde 2008

La política de los bancos centrales no es la causa principal de la crisis del sistema capitalista, pero contribuye a ella. Con la ayuda de un intervencionismo muy marcado para ayudar en particular a las grandes empresas financieras privadas, evitaron al sistema capitalista, después de 2008, una repetición de la crisis de los años 1930 con sus formas más brutales. Quiero hablar sobre lo que sucedió entre 1929 y 1945: quiebras en cadena, la suspensión de los pagos de la deuda por alrededor de treinta países (incluidos Alemania, Gran Bretaña, Francia, Bélgica, Italia, catorce países latinoamericanos ... [1]), la victoria del nazismo [2], la Segunda Guerra Mundial ... por mencionar varios choques brutales. Pero esta forma de intervención produjo los ingredientes para una nueva crisis financiera y no generó una reactivación real de la producción [3]. A escala mundial [4], una nueva crisis financiera estalló en febrero-marzo de 2020. Esta crisis mundial había estado precedida por crisis financieras cerradas con dificultades por la Fed durante el año 2019 en los Estados Unidos [5].

Mientras los grandes medios y los gobiernos afirman constantemente que la crisis económica y financiera está provocada por la pandemia del coronavirus, he insistido en que todos los elementos de una nueva crisis financiera estaban reunidos desde hace varios años y que el coronavirus constituía la chispa o el detonador de la crisis bursátil y no su causa. La cantidad de materias inflamables en la esfera de las finanzas ha alcanzado la saturación desde hace ya varios años y se sabía que una chispa podía e iba a provocar la explosión: no se sabía cuando tendría lugar la explosión y lo que la provocaría pero se sabía que iba a ocurrir. He indicado igualmente que la crisis en la producción había comenzado antes del coronavirus y había afectado a las principales economías mundiales a partir del primer semestre del año 2019 [6].

Esta vez la crisis financiera es mundial. Ninguna bolsa de valores se le escapa, ya sea en Europa, América, Asia-Pacífico o África. La pérdida entre el 17 de febrero y el 17 de marzo de 2020 es de entre el 40 y el 20% dependiendo del mercado bursátil. Solo los mercados bursátiles chinos han limitado el daño (el mercado bursátil de Shanghai cayó un 7%) [7]. En el momento de redactar el presente informe, el 18 de abril de 2020, las bolsas de valores se recuperaron entre el 15 y el 20% entre el 17 de marzo y el 17 de abril de 2020, gracias a las masivas inyecciones de liquidez y a los enormes paquetes de rescate anunciados por los principales bancos centrales y gobiernos. Pero la situación de las bolsas de valores no se ha estabilizado, y no se pueden descartar nuevas caídas. También hay que señalar que la cotización en el mercado de valores de empresas muy grandes ha caído bruscamente: el valor de Boeing en el mercado de valores cayó un 53% entre el 1 de enero de 2020 y el 18 de abril de 2020, mientras que el de la principal empresa petrolera, Exxon Mobil, cayó un -38%, la de la segunda mayor compañía petrolera, Chevron: -27%, la del principal banco de EE.UU, JPMorgan: -32%; la principal compañía petroquímica: Dow, -39%; GOLDMAN SACHS: -20%; Caterpillar: -22%.

En la bolsa de Frankfurt, desde el 1 de enero de 2020, VW ha perdido un 30%, BMW: -30%; Mercedes-Daimler: -41%; Siemens: - 30%; Deutsche Bank: -14%. En la bolsa de París: Airbus perdió un 56%; el banco Crédit Agricole: -49%; el banco Société Générale: -55%; BNP Paribas: -52%; Peugeot: -45%; Renault: -61%.

Las medidas anunciadas después de la crisis financiera 2007-2008

Las medidas anunciadas en 2008 y 2009 para disciplinar a los bancos se limitaron en última instancia a efectos publicitarios. La supervisión centralizada de los bancos de la zona del euro, la creación de un fondo europeo de garantía de depósitos, la prohibición de determinadas operaciones (que afectan solo al 2% de la actividad bancaria general), la limitación de las bonificaciones (bonus), la transparencia de las actividades bancarias o las nuevas reglas de regulación bancaria, Basilea III y IV, eran solo recomendaciones, promesas o, en el mejor de los casos, medidas completamente insuficientes con respecto a los problemas a resolver.

Pero todavía era demasiado para los grandes bancos y, como resultado, la administración Trump en enero de 2020 eliminó gran parte de la regulación Volcker adoptada durante la administración Barack Obama. En China, de enero a febrero de 2020, el banco central también soltó las riendas a los bancos chinos, permitiéndoles asumir más riesgos en un intento por relanzar rápidamente la actividad económica. A finales de marzo de 2020, la Fed, el BCE y el Comité de Basilea pusieron fin a casi todas las restricciones que se habían impuesto a los bancos después de la crisis de 2007-2008. La aplicación de los acuerdos de Basilea 3 se pospone por varios años (para Basilea 3 ver el final de “Los bancos y sus falsos aprobados” publicado en julio de 2013: https://www.cadtm.org/Los-bancos-y-sus-falsos-aprobados).

Fuerte aumento de las deudas privadas y nuevas burbujas financieras creadas en los últimos 10 años

La política de los grandes bancos centrales ha favorecido el fuerte aumento de las deudas privadas de las empresas, por un lado, y por otro lado, la burbuja especulativa sobre los precios de los activos financieros: capitalización bursátil completamente exagerada, precios sobrevalorados de los corporate bonds (bonos corporativos, obligaciones emitidas por compañías para pedir prestado) y el tamaño desmesurado de este mercado, y, en ciertos países (Estados Unidos, China, ...), una burbuja en el sector inmobiliario. También ha producido un aumento en las deudas públicas, que es en particular el resultado funesto del rescate del sistema financiero privado de 2007-2008 con dinero público.

Por lo tanto, las burbujas especulativas mencionadas anteriormente son en gran parte el resultado de la política aplicada por los principales bancos centrales (Reserva Federal de los Estados Unidos, BCE, Banco de Inglaterra, durante diez años y Banco de Japón desde el estallido de la burbuja inmobiliaria en la década de 1990) que inyectaron billones de dólares, euros, libras y yenes en bancos privados para mantenerlos a flote. Estas políticas se han denominado Quantitative easing o expansión cuantitativa (a veces flexibilización cuantitativa). Los recursos financieros que los bancos centrales distribuyeron en profusión no fueron utilizados por los bancos y las grandes empresas capitalistas de los demás sectores para la inversión productiva. Se utilizaron para adquirir activos financieros: acciones en el mercado de valores, bonos de deuda corporativa (de las empresas), valores públicos soberanos, productos estructurados y derivados ... Esto produjo una burbuja especulativa en el mercado bursátil, en el mercado de obligaciones (es decir, obligaciones de deuda) y, en algunos lugares, en el sector inmobiliario. Todas las grandes empresas están sobreendeudadas.

Esta política de los bancos centrales atestigua el hecho de que las decisiones de sus líderes están totalmente determinadas por los intereses a corto plazo de los grandes bancos privados y de las grandes empresas capitalistas de los otros sectores: evitar quiebras en cadena y, en consecuencia, pérdidas considerables para las y los grandes accionistas.

Las burbujas financieras han sido favorecidas por los bancos centrales y corresponden al funcionamiento del sistema capitalista financiarizado

Esta política también se debe a una característica del capitalismo financiarizado contemporáneo: una parte cada vez menos importante del nuevo valor creado se reinvierte en la producción (ver François Chesnais, Nuevamente sobre el impasse económico histórico del capitalismo mundial, consultado el 18 de abril de 2020). Una parte cada vez mayor del nuevo valor se gasta en forma de dividendos para las y los accionistas, en forma de recompra de acciones, en forma de inversiones especulativas, en particular en productos estructurados y derivados ... François Chesnais habla en particular de "una afluencia cada vez más masiva de los beneficios no reinvertidos de los grupos financieros de predominio industrial” [8]. Michel Husson, en varios textos, también señaló esta característica del capitalismo contemporáneo.

Acción de la Fed en marzo de 2020

Ante el estallido de la burbuja bursátil que comenzó en la segunda mitad de febrero de 2020, el 3 de marzo de 2020 la Fed decide fijar su tasa de referencia en un rango del 1% al 1,25%, es una caída en un 0,50%, que es la más alta en los últimos años porque hasta ahora la Fed bajaba su tasa en pasos del 0.25%. Ante el colapso continuo de los mercados bursátiles, y en particular de los bancos que están al borde de la bancarrota, la Fed decidió el 15 de marzo de 2020 una nueva rebaja aún mayor, que la del 3 de marzo. Esta vez, redujo su tasa en un 1%. Por lo tanto, desde el 15 de marzo, la nueva tasa de interés de referencia de la Fed se sitúa en un rango del 0% al 0.25%. Se alienta a los bancos a aumentar las deudas.

La Fed no se ha contentado con bajar las tasas de interés, sino que ha comenzado a inyectar una gran cantidad de dólares en el mercado interbancario porque los bancos, una vez más, ya no confían entre sí y son reacios a prestarse a dinero. El presidente de la Fed declaró que su institución había programado inyectar en las semanas siguientes más de 1 billón de dólares de liquidez en los mercados a corto plazo, en particular el mercado del repo (operaciones de recompra de activos ndt) en el que ya intervino de forma masiva entre septiembre y diciembre de 2019. El mercado de repos designa el mecanismo por el cual los bancos se financian a sí mismos por un corto período: ponen en pensión (adjudican ndt) (repo) los valores que poseen y se comprometen a comprarlos rápidamente. Por ejemplo, depositan durante 24 horas en pensión (es decir, en garantía o en colateral para pedir prestado por ellos) títulos del Tesoro de los Estados Unidos u obligaciones de empresas que tienen una calificación AAA. A cambio de estos valores, obtienen efectivo a una tasa de interés cercana o igual a la tasa de referencia establecida por la Fed. Luego, a partir del 23 de marzo, la Fed fue aún más lejos. Comenzó a comprar masivamente productos estructurados vinculados al mercado inmobiliario, ya sea inmobiliario residencial (Mortgage Backed Securities, MBS) o inmobiliario comercial (Commercial Mortgage Backed Securities, CMBS). Solo en la última semana de marzo, compró a los bancos más de 250 mil millones de dólares en MBS y CMBS.

Compra también otros productos estructurados peligrosos: CLO (Collateralized Loan Obligations, obligaciones de préstamos garantizados) y CDO (Collateralized Debt Obligations, obligaciones de deuda garantizadas) que tienen una calificación tan baja como BBB- (es decir, la calificación que está justo por encima de las deudas basura, junk bonds).

También compra acciones de empresas para tratar de limitar su caída.

Además de eso, compra masivamente deudas de empresas privadas (obligaciones de empresas, corporate bonds, bonos corporativos), incluyendo deudas de mucho riesgo.

En el mercado de repos, el 17 de marzo, aumentó considerablemente su intervención inyectando 90.000 millones de dólares en un solo día [9]. Desde entonces, ha inyectado entre 10.000 y 20.000 millones de dólares diarios en el mercado de repos cuando hay escasez de liquidez.

Además, ha firmado un acuerdo con todos los principales bancos centrales de otros continentes para proporcionarles cientos de miles de millones de dólares con el fin de evitar un mayor caos financiero internacional. En resumen, la intervención de la Fed es mucho mayor de lo que fue después de septiembre de 2008, el día después de la quiebra de Lehman Brothers y el hundimiento de la principal compañía de seguros estadounidense (AIG), así como de General Motors.

Acción del BCE en marzo de 2020

El Banco Central Europeo (BCE) liderado por Christine Lagarde, cuyo tipo de referencia es del 0%, anunció el 12 de marzo de 2020 que iba a aumentar sus compras de valores financieros privados (bonos y productos estructurados) y públicos (títulos soberanos). También aumentará el volumen de créditos ventajosos otorgados a los bancos a medio y largo plazo.

Los bancos que se comprometen a no reducir el volumen de sus préstamos al sector privado pueden obtener una financiación sustancial del BCE a una tasa negativa de – 0,75%. Atención: si no cumplen sus promesas, no hay nada previsto para multarlos. Esto significa que son remunerados y subvencionados cuando toman prestado del BCE. Los bancos reembolsan al BCE un montante inferior a la cantidad que piden prestada. Si toman prestados 100 €, reembolsan 99,25€.

Y como se mencionó anteriormente, la Fed, el BCE y otros bancos centrales redujeron desde marzo de 2020 las pocas medidas «disciplinarias» que se habían tomado después de la anterior crisis financiera de 2007-2008 y prometen dar pruebas de una laxitud casi ilimitada con el pretexto de que los bancos constituyen los intermediarios privilegiados de la recuperación económica.

Los bancos centrales y los demás reguladores permiten a los grandes bancos privados asumir aún más riesgos

La Fed, el BCE y otros bancos centrales han anunciado que los bancos ya no tienen que cumplir con las normas sobre la cantidad de liquidez que deben tener para hacer frente a un accidente financiero. Asimismo, los bancos centrales han reducido sus requisitos en términos de la relación entre el capital del banco y sus compromisos (su balance general). Esto significa que los bancos pueden asumir incluso más riesgos que antes. Se vuelve casi a la situación que precedió a la crisis de 2007-2008 en lo referido a la libertad que se les deja a los bancos.

Los grandes bancos han estado pidiendo esto desde hace años. Ya habían logrado reducir las exigencias que les imponían los bancos centrales y las autoridades reguladoras. Ahora obtienen toda la licencia para volver a hacer un poco cualquier cosa.

Los bancos centrales y los demás reguladores permiten a los grandes bancos privados asumir más riesgos que antes

El diario financiero Financial Times ha calculado que en tres semanas los diferentes bancos centrales han anunciado medidas que han reducido en 500.000 millones de dólares las reservas y los fondos propios que deben estar en los bancos de forma permanente [10]. El FT escribe: “Permitiendo a los bancos funcionar con niveles de capital más pequeños, los reguladores refuerzan su poder de fuego para absorber la demanda creciente de préstamos así como el aumento de los incumplimientos de sus clientes y el deterioro de la calidad del crédito en sus carteras de préstamos” [11].

Los bancos centrales piden a los grandes bancos que dejen de pagar grandes dividendos a los accionistas por un tiempo y que dejen de comprar sus propias acciones

Para tratar de limitar el descontento popular que surgirá cuando nos demos cuenta de los obsequios que hacen a los bancos privados, los bancos centrales, en particular la Fed y el BCE, demandan a los bancos que ya no compren sus propias acciones en el mercado de valores y limiten el pago de dividendos. El 27 de marzo 2020, el BCE anunció que pedía a los doscientos bancos más grandes de la eurozona que renunciaran, por un período limitado de tiempo, a recomprar sus acciones.

Como recordatorio, señalemos que los bancos estadounidenses han comprado sus propias acciones por más de 860 mil millones de dólares en los últimos diez años, y solo en 2019, las compraron por valor de 47,5 mil millones. A esto hay que añadir casi 80 mil millones de dólares que pagaron en 2019 en forma de dividendos a sus accionistas. Los bancos europeos han hecho lo mismo que sus colegas estadounidenses.

Como hemos mencionado más arriba los grandes bancos de los Estados Unidos han anunciado que ponían fin hasta septiembre de 2020 a la compra de sus propias acciones. Por el contrario, presionan para continuar pudiendo distribuir dividendos a sus accionistas ¡incluso cuando reciben una ayuda masiva del Tesoro público!

Hay que señalar que los bancos estadounidenses acaban de presumir ante sus accionistas de que habían realizado muy importantes ganancias gracias a las ventas masivas de acciones en bolsa durante el primer trimestre de 2020. Hay que saber que los bancos cobran comisiones sobre las ventas de acciones teniendo en cuenta todos los sectores. Cuanto más cambian de propietarios las acciones en las bolsas, más dinero ganan los bancos aunque caigan los valores bursátiles. Según el Financial Times del 26 de marzo de 2020, las rentas de los bancos de los Estados Unidos en lo que se refiere a las actividades de mercado han aumentado un 30% en febrero-marzo de 2020. Este aumento se refiere a los 12 bancos más grandes. Esto no les impedirá declarar pérdidas sobre sus actividades globales para no tener que pagar impuestos.

Las próximas deflagraciones

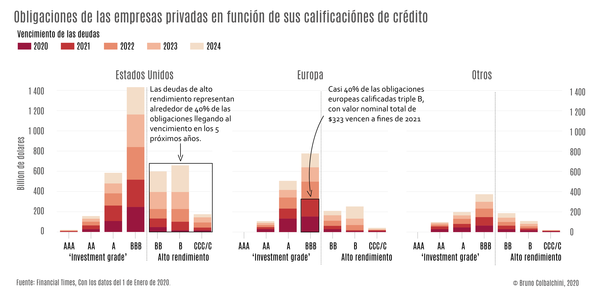

Antes del inicio de la crisis, el mercado de valores de deuda de alto riesgo y alto rendimiento alcanzó un volumen de alrededor de 2,2 billones de dólares (son valores que tienen una calificación que va de BB a C - ver la infografía-). El mercado de títulos de deuda de mayor calidad (investment grade, grado de inversión de AAA a BBB) era mucho mayor, llegando a aproximadamente 4.5 billones de dólares. El problema es que desde marzo de 2020, las agencias de calificación han degradado docenas de títulos todos los días (por cientos de millones o miles de millones de dólares). En los Estados Unidos, esto se refiere a valores de deuda emitidos por grandes compañías como Ford, General Motors ... A principios de abril, los valores de deuda emitidos por Ford por un monto de 36 mil millones de dólares fueron degradados por las agencias de calificación, pasó de BBB (grado de inversión, investment grade) a BB (es decir, junk, que se puede traducir como «podrido» o «basura»). Por lo tanto, ahora se consideran de alto riesgo. En total en marzo de 2020, 90 mil millones de dólares de deudas consideradas de bastante buena calidad se rebajaron a la categoría de alto riesgo (junk, basura), véase FT, «Bond investors rattled by flood of fallen angels», versión en papel del FT del 8 de abril de 2020, https://app.ft.com/cms/s/72641a3f-5c11-40b1-923a-7aeefbb89d7f.html?sectionid=home .

Sin embargo, como podemos ver claramente en la siguiente infografía, una gran cantidad de deuda “investment grade” está en la categoría BBB y es precisamente esta categoría la que se está degradando masivamente para convertirse en BB es decir «junk, Basura». La infografía muestra la situación en enero de 2020 antes del estallido de la crisis del coronavirus. Desde marzo, la situación ha empeorado significativamente.

Al igual que Ford, compañías muy grandes, ya sean industriales, comerciales, financieras o de otro tipo, están comenzando a experimentar enormes dificultades para pagar las deudas colosales que han acumulado en los últimos diez años.

Sin embargo, los bancos han prestado a largo plazo (generalmente en forma de compra de títulos de deuda emitidos por todo tipo de empresas) y para financiar estos préstamos, generalmente solicitan préstamos a corto plazo (por ejemplo en el repos). Lo que está sucediendo es una repetición de 2007-2008, los bancos han prestado masivamente a largo plazo (es decir, por períodos de 5 a 6 años) sin prestar mucha atención a la calidad y solvencia crediticia de los prestatarios (generalmente grandes empresas, pero también familias, estudiantes, etc.) siempre que proporcionara rendimientos. Los prestatarios se ven directamente afectados por la crisis y les resulta cada vez más difícil pagar sus deudas. Pero los bancos se están financiando a corto plazo de otros bancos y otras compañías financieras en el mercado de repos en particular, de manera similar, toman prestado de la Reserva Federal. Dado que, una vez más, los bancos ya no confían entre sí y las otras compañías financieras son sospechosas al más alto nivel de los bancos, la Fed o los otros bancos centrales (el BCE, etc.) intervienen con grandes cantidades de liquidez para evitar quiebras de bancos u otras compañías, todo para proteger a sus grandes accionistas.

Esto no evitará una fuerte caída en el valor de mercado de valores de los títulos de deuda que se combinará con la fuerte caída de los mercados bursátiles. Así pues, está estallando una nueva burbuja. Después de la burbuja del mercado de valores que comenzó a estallar con estrépito en febrero-marzo de 2020, la burbuja del mercado obligatario también comenzó a estallar. Otra burbuja comenzó a estallar, la del mercado hipotecario en los Estados Unidos. La crisis afecta tanto al mercado hipotecario residencial como al mercado hipotecario comercial (las superficies de oficinas, comercios, etc.).

Pero dado que muchas grandes empresas industriales están muy endeudadas, es muy posible que aparezcan nuevas bancarrotas. Esto también debería afectar a otros sectores, recordemos la rotunda bancarrota del operador turístico británico Thomas Cook que ocurrió el 23 de septiembre de 2019 mucho antes de la epidemia del Coronavirus. Thomas Cook ya no pudo pagar una deuda que excedió los 2 mil millones de euros. En relación con la crisis, otros grandes operadores turísticos irán a la quiebra. Habrá aerolíneas que irán a la quiebra. Compañías petroleras irán a la quiebra. A menos que los Estados intervengan para salvar a sus grandes accionistas una vez más con dinero público.

Como se indicó anteriormente, los bancos centrales y los gobiernos de los países más industrializados lograron limitar la catástrofe en 2007-2008 y evitaron la repetición de la crisis de la década de 1930 al inyectar miles de miles de millones de dólares en los engranajes del sistema. Por supuesto, hubo una quiebra de Lehman Brothers en septiembre de 2008, pero en los Estados Unidos, las otras grandes compañías al borde de la quiebra, como la principal aseguradora mundial AIG o General Motors, se salvaron con dinero público. Lo mismo ocurrió en Europa con Royal Bank of Scotland en el Reino Unido, Natixis en Francia y alrededor de veinte grandes bancos en Irlanda, Alemania, Bélgica, Suiza, Italia, España, Países Bajos, Grecia, Eslovenia y Chipre, algunos de los cuales fueron nacionalizados para salvar a sus grandes accionistas. Por lo tanto, este tipo de intervención masiva hizo posible que los grandes accionistas salieran muy bien parados y esto condujo a un movimiento aún mayor de concentración financiera. Bancos medianos o grandes han sido comprados por los más grandes. Este movimiento tuvo lugar en particular en los Estados Unidos, en Bélgica, en España, en Portugal, en Grecia ... Pero este tipo de intervención de los bancos centrales y los Estados no permitió llevar a cabo la purga que en «su» interés propio, el sistema capitalista requería para poder reemprender el camino de la expansión.

Recordemos que las altas tasas de crecimiento de las principales economías industriales se remontan a los 30 años posteriores al comienzo de la Segunda Guerra Mundial en el caso de los Estados Unidos y la posguerra en el caso de Europa y Japón. Luego, entre los años setenta y ochenta, la tasa de crecimiento disminuyó [12] y la financiarización de la economía se desarrolló con fuerza. Esto condujo a una primera gran crisis financiera en 1987, luego a la de 2000-2001 y la de 2007-2008, seguida de una caída mundial de la producción en 2009 y luego de diez años de crecimiento lento [13], excepto en la esfera financiera donde se formaron burbujas especulativas por enésima vez en la historia del capitalismo mundial.

En resumen, entre 2010 y 2020, el crecimiento de la producción y la productividad fueron débiles entre las antiguas grandes potencias industriales de América del Norte y Europa. Fue China quien desempeñó el papel de locomotora a nivel mundial.

Una cosa está clara: en comparación con la intervención de los bancos centrales que había sido masiva desde 2008 [14], la intervención de estos desde marzo hasta abril de 2020 es aún más colosal. Para hacer una comparación pictórica, la intervención de los bancos centrales se parece un poco a la intervención de los Estados en Chernobyl en 1986 o Fukushima en 2011. Intentaron contener el alcance de la explosión ahogando u hormigonando ciertas partes de la central nuclear. Esto puede limitar el daño, pero no resuelve los problemas.

Conclusión

Es fundamental poner en práctica una estrategia de ruptura radical y completa con el sistema capitalista y su lógica mortal. Del mismo modo que tiene que hay que cerrar las centrales nucleares, hay que deshacerse del sistema capitalista y revisar por completo el modo de producción, las relaciones de propiedad, las relaciones entre los humanos y la naturaleza, las relaciones entre las personas, la forma de vida.